Dedicado al inversor imberbe

Este artículo va dirigido a todos aquellos que, con una formación específica en finanzas o con un puesto en el mismo sector, tienen poca experiencia y una esperanza razonable de invertir y sacarle provecho a sus ahorros. Cabe destacar que la formación es imprescindible para cumplir con el objetivo de rentabilidad, sobre todo en un sector cada día más competitivo. Sin embargo, con un poco de sentido común y un buen seguimiento de la actualidad económica se pueden obtener rentabilidades positivas.

El primer paso de la cadena de inversión comienza con una idea que debe ir acompañada de un capital y una estrategia. Para los inversores más novatos la mejor opción es la inversión a largo plazo con pequeñas aportaciones periódicas, minimizando así el riesgo de la inversión derivado del horizonte temporal y educando simultáneamente en el mundo de la espera y de la volatilidad.

Por el contrario, la inversión más dinámica implica mayor conocimiento de los mercados. Si bien es cierto que jugar intradía en bolsa permite al inversor transformar las ineficiencias del mercado en rentabilidad, la posibilidad de perder todo el capital (o incluso más del 100% del capital invertido) es mucho mayor. De momento optaremos por una cartera variada en la que prima la renta variable y con un horizonte temporal de largo plazo (mínimo 5 años).

El segundo paso es la elección del activo financiero en sí. Para acometer este tipo de inversiones los instrumentos más adecuados son los fondos de inversión y los planes de ahorro con aportaciones periódicas. Pueden describirse otros instrumentos que encajan en esta descripción pero que no interesan para los inicios (Warrants, opciones, derivados, CFDS, PIAS, PPI).

Para elegir debemos perfilar y ver que meta queremos conseguir partiendo de una premisa: rentabilidades pasadas no implican rentabilidades futuras. Por ejemplo, los fondos de inversión cuyas carteras contaban con la presencia de Banco Popular. Un buen activo para iniciarse en el mundo financiero son, insisto, los fondos de inversión.

Los fondos de inversión son instituciones de inversión colectiva sin personalidad jurídica. De tal manera que lo que un inversor adquiere son participaciones, no acciones.

-

Gestión profesional: los gestores definen una estrategia de inversión y compran con nuestro dinero una serie de acciones, bonos, etc. Nuestra cartera se compone entonces de varias acciones de distintas compañías que han sido elegido minuciosamente por profesionales cualificados, evitándole a usted esta tarea.

-

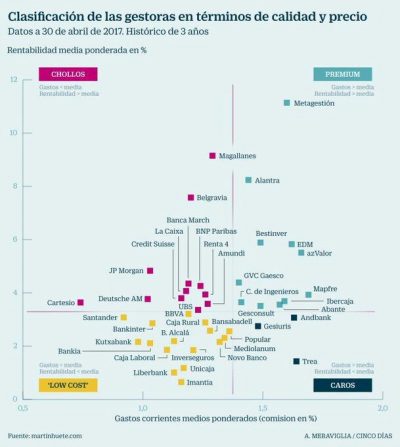

Costes: Invertir en decenas de empresa simultáneamente frente a asumir un coste al de invertir en una a través de plataformas y bancos implica menores comisiones. Traspasar las aportaciones entre distintos fondos sin asumir las consecuencias fiscales, implica una ventaja fiscal. Que los gestores se encarguen de definir una estrategia dinámica y múltiple implica la posibilidad de combinar gestiones alternativas: en bolsa hacen falta distintos paquetes de acciones para hacer esto y por lo tanto ahorrar más

Llegados a este punto, lo que desean leer es un nombre comercial así que le daré alguno: Metavalor, pictec robotics, Fidelity Funds- China Focus Fund… No deben faltar las empresas líderes en búsqueda de información y en tecnología como parte importante de la cartera.